A SkyShowtime ma bejelentette, hogy a BAFTA®-díjas Gareth Edwards rendezésében készült Jurassic World: Újjászületés című film február 3-tól lesz streamelhető, kizárólag a szolgáltató platformján.

Sokszor a tőzsdei híreket hallgatva egy valóságos állatkert elevenedhet meg a szemeink előtt.

A jól ismert bika és medve mellett néha szarvasok és struccok, olykor pedig bálnák vagy csirkék tűnnek fel a különbözői befektetői attitűdök, vagy a piaci mozgások leírására. Ezeken keresztül a tőzsdei mozgásokat is jóval könnyebb értelmezni – értett egyet a Budapesti Értéktőzsde (BÉT) vezérigazgatója és az OTP Global Markets osztályvezetője a hitelintézet podcast-epizódjában.

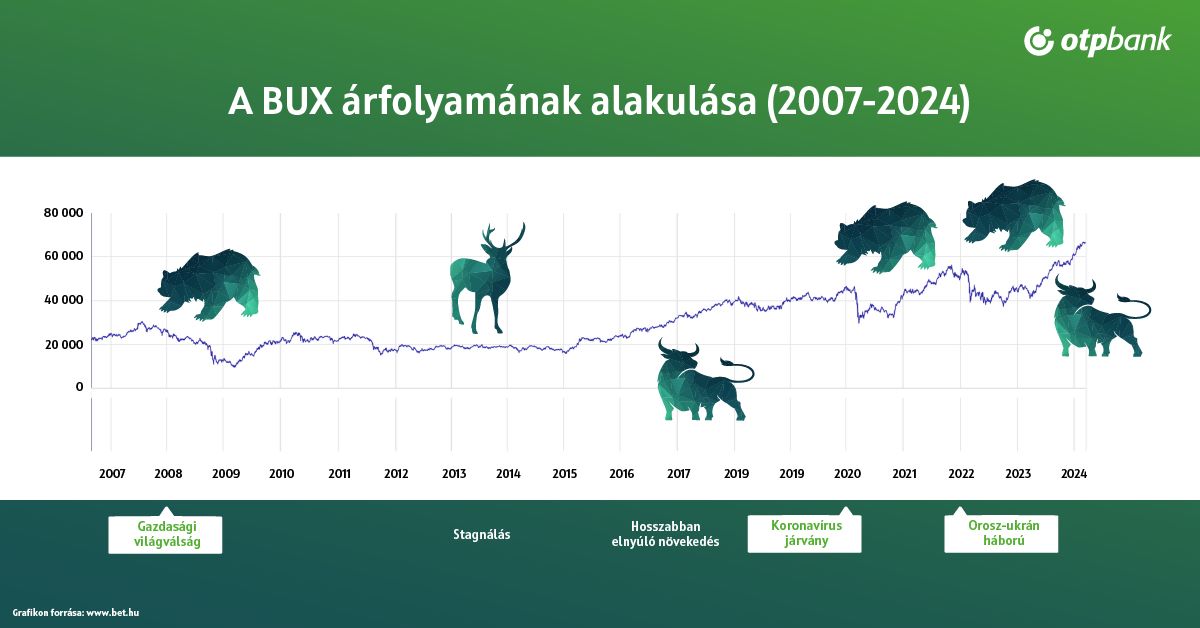

A tőzsde hektikusságát, az árfolyamok folyamatos mozgását a két hagyományos címerállat harca írja le: a bika fölfele öklel, ezáltal az emelkedő piacok ábrázolására szolgál, a medve pedig lefele csap, tehát emlegetése a piacok zuhanását jelzi. Egy adott időpillanatban sokszor nehéz meghatározni, hogy aktuálisan éppen bika- vagy medvepiacot élünk-e – hívta fel a figyelmet az OTP Global Markets podcast epizódjában Csillag Zsigmond, a hitelintézet osztályvezetője, aki szerint ezek a tendenciák historikusan rajzolódnak ki jobban. A szakértő úgy vélte, arra sincsen kőbe vésett szabály, milyen mértékű emelkedésnél vagy zuhanásnál használjuk ezeket a kifejezéseket; általánosan 20 százalékos eltérésnél beszélhetünk róluk, figyelembe véve természetesen az időtartamot is.

Bikapiac esetén a piaci szereplők optimisták, amit leginkább egy foglalkoztatási vagy GDP adat nyilvánosságra hozatalakor lehet érzékelni. Egy felfele törekvő piacon bármilyen rossz adattal is szembesülnek a befektetők, hajlamosak kitartani a derűlátó magyarázatok mellett, aminek eredményeként végül megveszik az adott eszközöket, legyenek azok kötvények vagy részvények. „A bikapiaci trendek jellemzően hosszabbra nyúlnak, míg a medvepiacok rövidebbek és meredekek” – magyarázta Csillag Zsigmond. Szerinte az utóbbi tendencia különösen jól megfigyelhető volt az elmúlt évek legkomolyabb tőzsdei zuhanásai idején, legyen szó a 2008-as válságról, a koronavírusról vagy az orosz-ukrán konfliktusról, hiszen mindegyik hirtelen kezdődött, mintha – a hasonlattal élve – a medve nem is cammogott volna lefelé, hanem egyből kiugrott az ablakon.

Óvatos szarvasok és veszélyes ragadozók

A hollywoodi filmekben visszatérő szereplők a tőzsdecápák és farkasok, a tőzsde negatív hősei, akik gátlástalanságukkal átgázolnak a jóhiszemű piaci szereplőkön. Végh Richárd, a Budapesti Értéktőzsde vezérigazgatója szerint azonban ezek nagyon ritka és kirívó példák, a valóságban nem igazán fenyegetik a befektetéseinket, hiszen a tőzsdei cégekre szigorú átláthatósági szabályok vonatkoznak.

Náluk jóval valóságosabbak az óvatos lépésekkel jellemezhető szarvaspiacok vagy -befektetők. A magyar piacon a 2011 és 2015 közötti időszakban volt leginkább tapasztalható az a trend, amelynek során az árak hosszú időn keresztül nem változtak jelentősen. A befektetők ilyenkor – mint egy riadt szarvas – inkább kivárnak, amíg a piac iránya eldől. Gyakran csupán valamilyen információ bátorítja fel őket, például vállalati gyorsjelentések vagy a nyilvános részvénykibocsátásokról megjelenő hírek. A tőzsdei szleng egyik fura szerzete az abszolút kockázatkerülő „csirke” is, akinek érdemesebb inkább előre kiszámítható forintos befektetésben gondolkodnia – szerencsére ezekből is változatos lehetőségek állnak rendelkezésére.

A magyar háztartások többségében sok a csirke

Ha a hazai trendeket vizsgáljuk, a magyar háztartásokról általánosan elmondható, hogy kockázatkerülőek. Ennek megfelelően meglehetősen konzervatívak a befektetési portfóliók, csak limitáltan vannak bennük jelen a részvények, bár az arányuk hónapról hónapra emelkedik. Jelenleg 1500 milliárd forintnyi hazai részvényt tart a lakosság, ami a BÉT teljes piaci kapitalizációjának 10 százaléka . Ám a hosszabb távú részvénypiaci megtakarítások terén még sok lehetőség adódik a magasabb hozamok elérésére. Végh Richárd szerint ezt manapság egyre több hazai befektető ismeri fel és fordítja előnyére: „Az elmúlt négy-öt év tapasztalatai alapján határozottan kijelenthető, hogy a magyar kisbefektetők kimondottan jó döntéseket hoznak, amikor vészjósló időkben mernek részvényeket vásárolni” – szögezte le a BÉT vezérigazgatója. Szerinte egy jól diverzifikált portfólióban az egyedi kockázat eloszlik, és hosszú távon jól tud érvényesülni az a tendencia, hogy a kockázatosabb eszközök magasabb hozamokkal bírnak.

A BUX jelenlegi alakulása alapján erős bikapiac körvonalazódik, ráadásul az előttünk álló időszakban is jól muzsikálhatnak a hazai részvények. „A hazai befektetőknél jelentős mennyiségű állampapír van, amelyekből komoly cashflow-k várhatók a következő években – összegezte Csillag Zsigmond. A szakértő szerint ezek jelentős része a részvénypiacot is választhatja, mivel az alacsony kockázatú újrabefektetés már nem fog olyan magas hozammal kecsegtetni, mint korábban, ez pedig lökést adhat a legfontosabb hazai tőzsdeindexnek is.

A teljes beszélgetés itt hallgatható meg.